El día 15 de enero terminó el plazo de presentación de respuestas a la consulta del grupo de trabajo del BCE sobre los tipos de interés libres de riesgo, en la cual AFS ha participado. El día 5 de marzo la FCA anunció el calendario para el cese de los LIBOR. La transición de los IBOR a los “short rates” cada vez más relevante que estamos explorando activamente. En la serie Short rates y la transición de los IBOR comentaremos regularmente sobre los varios aspectos de ese proceso.

En las dos primeras entradas, dimos una visión general de lo qué son los IBOR y los short rates, además de explorar algunas razones para la transición de unos a los otros. Empezaremos con esta entrada a mirar con más detalle algunos aspectos técnicos específicos.

La estructura de vencimientos

Uno de los aspectos más convenientes de los IBOR es su estructura de vencimientos (term strucuture). Los IBOR son no un tipo de interés, sino un conjunto de tipos de interés para préstamos de diferentes duraciones. Como vimos en la última entrada, los LIBOR en particular son publicados para overnight, 1 semana, 1, 2, 3, 6 y 12 meses. El EURIBOR, desde diciembre de2018, se publica para 1 semana, 1, 3, 6 y 12 meses. Por otro lado, cada tipo cortoes un único tipo de interés para préstamos de un día.

Así siendo, un aspecto central de la transición de unos a otros es la construcción de una estructura de vencimientos a partir de los tipos cortos. Pero tal construcción es más sutil de lo que pueda parecer a primera vista, esencialmente por dos razones:

- Existe un riesgo implícito en préstamos de vencimiento más grande que overnight. Un préstamo a tres meses no es lo mismo que un préstamo overnight renovado diariamente durante tres meses: en el último caso, uno puede responder rápidamente a un cambio de situación crediticia y elegir no renovar el préstamo.

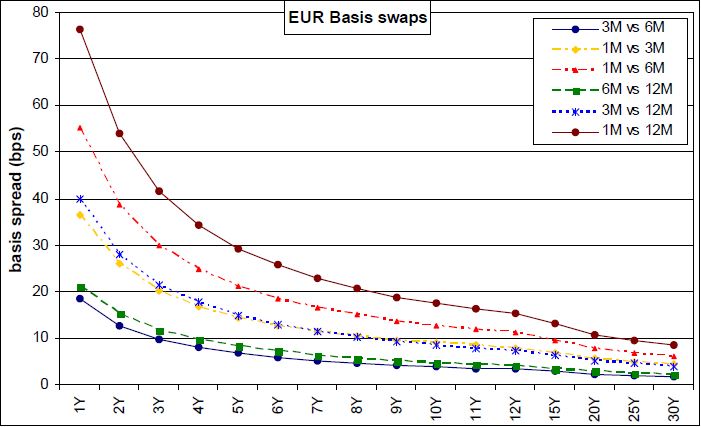

- Cada vencimiento tiene, además, su propia dinámica. Este aspecto menos obvio se hizo claro durante la crisis financiera de 2008, con el aparecimiento de basis spreads entre instrumentos de tipos de interés de la misma moneda. Esto se ve claramente en el caso de swaps: en el grafico abajo podemos ver, para el día 16 de febrero de 2009, los spreads implícitos en basis swaps de EURIBOR, un intercambio de swaps EURIBOR con el mismo vencimiento, pero distintas frecuencias de pago. Esto, de hecho, originó encuadramientos teóricos interesantes como el del articulo Two curves, one price de Marco Bianchetti.

Fuente: M. Bianchetti: Two curves, one price

- Finalmente, la estructura de vencimientos de los IBOR es forward looking, es decir, se determina hoy, por adelantado, para préstamos empezando hoy y con el vencimiento adecuado.

Composición de tiposy tipos forward y backward looking

Empezando por el último punto, la forma obvia de extender tipos cortos a vencimientos más largos (ignorando por ahora los aspectos de riesgo específicos) sería calculando el tipo compuesto (compound rate) a parir del tipo corto para cada uno de los días en el período del préstamo. Con todo, tal método permite saber el tipo de interés solo ex post. Esto tiene consecuencias importantes, una vez que a la hora de valorar la viabilidad de un préstamo es importante saber el tipo de interés correspondiente por adelantado. Además, si consideramos el caso específico de fallback para instrumentos indexados a un IBOR en el caso que este sea cesado, transitar de un tipo forward looking para un tipo backward looking tiene riesgo acrecido de transferir valor de una parte a la otra si no se hace cuidadosamente.

Tipos de interés forward looking basados en los tipos cortos se podrían, en principio, determinar a partir de Overnight Interest rate Swaps (OIS): swaps que intercambian un tipo fijo para un período determinado contra el recibimiento de tipo overnight. El problema es que estos mercados son aún demasiado ilíquidos para que puedan servir de base a un indicador fiable. Por esa razón, las convenciones de fallback de ISDA para derivados financieros, por ejemplo, utilizan un tipo de tipo compuesto. En la próxima entrada consideraremos en detalle la elección de ISDA, así como posibles alternativas.

Una última consideración, con respeto a convenciones de fallback, es la posibilidad de incluir una “estructura cascada”. Por ejemplo, poner en el primero nivel una estructura forward looking basada en OIS, contingente a que este tenga la liquidez necesaria; y en segundo nivel uno de los backward looking, que se emplearía en el caso contrario.

El spread

Volviendo a los primeros dos puntos, es claro que, especialmente en el caso de un tipo compuesto, una estructura de vencimientos basada en los tipos cortos sin ajuste se quedará consistentemente por debajo del IBOR correspondiente, una vez que no toma en cuenta el riesgo especifico de ese vencimiento. La dinámica específica de diferentes vencimientos es un asunto interesante sobre lo cual hay mucho que aclarar. Pero por la necesidad de tomar una decisión, se ha creado un consenso en ajustar el tipo compuesto en cada vencimiento con un spread calculado de manera histórica. La convención de ISDA determina que tal spread sea calculado como la mediana de la diferencia entre el tipo compuesto y el IBOR correspondiente en los cinco años anteriores a la fecha de pre-cessation event, que en el caso de los LIBOR ha sido el pasado día 5 de marzo como explicamos en la última entrada.

Arfima Financial Solutions

Arfima Financial Solutions